Asteres / DLR

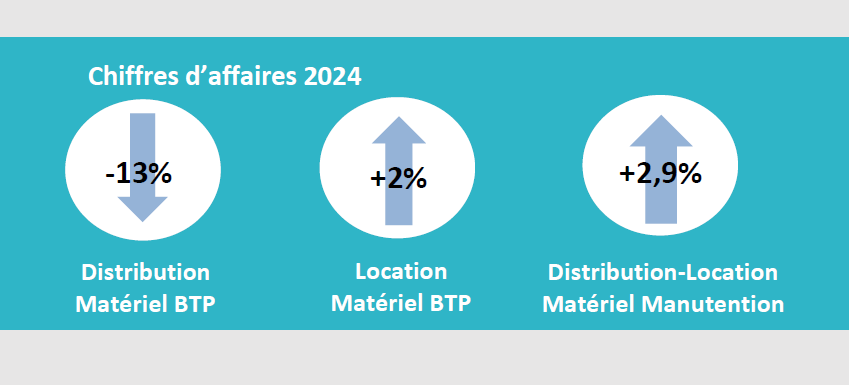

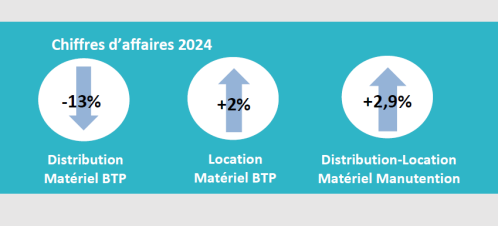

Asteres / DLR Dans une période pleine d’incertitudes, les loueurs tirent mieux leur épingle du jeu que les distributeurs.

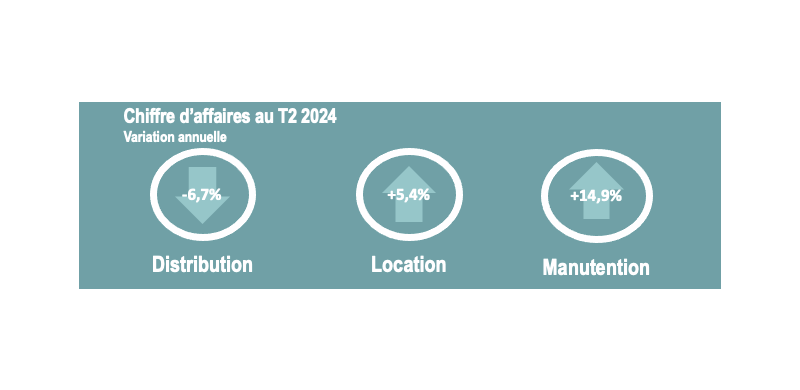

Le baromètre réalisé par Asteres pour DLR confirme que la distribution ne confirme pas le rebond enregistré le trimestre précédent : le chiffre d’affaires des entreprises de distribution de matériel de BTP diminue de -6,7% ce trimestre en glissement annuel, après une hausse de +1,1% au premier trimestre. En glissement trimestriel, le chiffre d’affaires de la distribution diminue de -7,9%. Ces résultats sont, cependant, à prendre avec précaution. La distribution de matériel pour la construction est un secteur atomisé. Les participants à l’enquête représentent 5% du marché en valeur. Par conséquent, les résultats sont à interpréter avec précaution.

Dans le détail, les ventes de matériel neuf sont en baisse par rapport au T2 2023. L'évolution s’établit à -16% en glissement annuel, contre +5% au trimestre précédent. En glissement trimestriel, l’activité se contracte de -16%. La location de courte durée rebondit et la location de longue durée recule. La location de longue durée perd -7% en glissement annuel. Le chiffre d’affaires du service après-vente augmente de +3% en glissement annuel mais diminue de -8% en glissement trimestriel. Le chiffre d’affaires des pièces de rechange diminue de -8% en glissement annuel et de -7% en glissement trimestriel. Seulement 9% des distributeurs prévoient une hausse de leur activité au trimestre prochain, 36% anticipent une baisse et 55% une stagnation. Parmi les facteurs influençant l’activité pour le prochain trimestre, nombreuses sont les entreprises qui citent la situation politique et, dans une moindre mesure, le contrecoup des JO.

Rebond

A contrario, La croissance des entreprises de la location de matériel de BTP accélère fortement, à +5,4% en glissement annuel, après un début d’année historiquement faible, à +0,9%. En glissement trimestriel, la croissance du secteur de la location au T2 2024 est encore plus dynamique, à +8,3%. Plus d'un loueur sur deux (54%) estime que la hausse des prix et la hausse de la valeur du parc ont tiré leur activité vers le haut, et 42% évoquent le taux de rotation des équipements. Le taux de rotation a exercé une influence négative sur l’activité pour un nombre non négligeable d’entreprises. 35% des entreprises répondantes estiment que le taux de rotation a influé négativement sur leur chiffre d’affaires, contre 27% pour le prix et 23% pour la valeur du parc. Le solde d’opinion s’établit à 11 points au deuxième trimestre de l’année 2024, inférieur de 13 points au solde du trimestre précédent. Dans le détail, 59% des répondants anticipent une stagnation de leur chiffre d’affaires, 26% prévoient une hausse et 15% une baisse. Les entreprises interrogées se disent particulièrement préoccupées par la situation politique et l’incertitude qui en découle. Conséquence, Le solde d’opinion sur l’intention d’investir poursuit sa baisse pour atteindre 59% au deuxième trimestre 2024, passant ainsi en dessous de la moyenne historique de 64%.

Manutention

À l’instar de la location, la manutention est orientée à la hausse et enregistre une forte croissance en glissement annuel. . Enfin, les entreprises de distribution-location de matériel de manutention industrielle et agricole confirment toujours leur dynamisme avec une croissance annuelle de +14,9% au deuxième trimestre 2024. Le recul de - 4,6% enregistré en glissement trimestriel s’explique davantage par les résultats exceptionnels du trimestre précédent que par des résultats décevants ce trimestre.